Trump's Policy Paradox: Rate Cuts vs. Inflation and Political Survival

The U.S. economic landscape in 2026 is defined by a paradox: a Federal Reserve cautiously navigating rate cuts amid persistent inflationary pressures, and a political environment where Donald Trump's protectionist policies both fuel economic uncertainty and bolster his political base. For investors, this duality creates a complex web of risks and opportunities, particularly as the Fed's monetary policy diverges from the administration's fiscal agenda. This analysis explores the tension between market expectations for rate cuts and the Fed's caution, the inflationary consequences of Trump's tariffs, and three potential economic/political scenarios for 2026. It concludes with strategic implications for equities, commodities, and interest rate-sensitive sectors.

The Fed's Dilemma: Rate Cuts Amid Persistent Inflation

The Federal Reserve's December 2025 meeting marked the third consecutive rate cut, reducing the federal funds rate to 3.50%-3.75% to support a slowing labor market. However, the FOMC minutes revealed a divided committee: while most participants supported further cuts if inflation continued to decline, others advocated for patience to assess the impact of previous reductions according to the minutes. This internal division reflects the Fed's balancing act between its dual mandate-maximum employment and price stability-and the uncertainty posed by Trump's tariffs.

According to Bloomberg, the Fed's updated Summary of Economic Projections anticipates only one rate cut in 2026, a stark contrast to market expectations for more aggressive easing. This discrepancy highlights the Fed's caution in the face of inflation that, though easing, remains above the 2% target. The committee also acknowledged that Trump's tariffs could temporarily exacerbate inflation, particularly in sectors like housing and consumer goods.

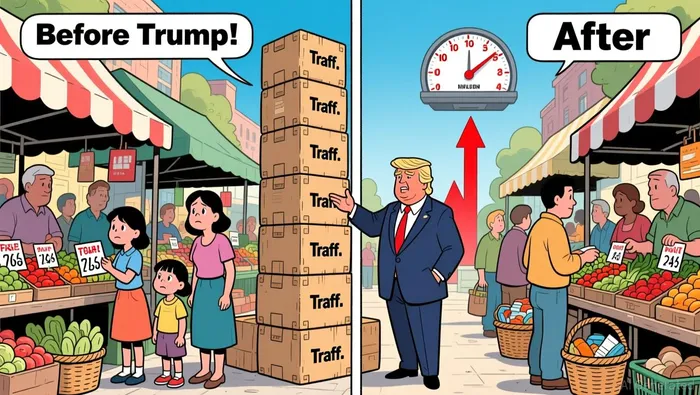

Trump's Tariff Paradox: Inflation and Political Leverage

Trump's trade policies, including high tariffs on imports from China and other nations, generated $195 billion in revenue for the U.S. Treasury in fiscal year 2025. However, these tariffs have also contributed to a 3% annual inflation rate as of September 2025, up from 2.4% in April. The economic burden of these policies disproportionately affects lower-income households, with price spikes in goods like beef, coffee, and furniture according to analysis.

The political implications are equally complex. While Trump frames tariffs as a tool to revive manufacturing and reduce the trade deficit, their inflationary impact could undermine his appeal to middle-class voters. A report by the New Yorker notes that delayed inflationary effects may become more pronounced in 2026, potentially eroding support for his policies. Additionally, the U.S. Supreme Court's pending ruling on the legality of Trump's IEEPA tariffs could further complicate his political leverage. If the Court deems these tariffs unlawful, the administration may lose a key revenue stream and face legal challenges that could destabilize trade negotiations according to JPMorgan analysis.

Three Scenarios for 2026

Fed Cautiousness and Tariff Uncertainty: If the Fed maintains its projected single rate cut in 2026 and the Supreme Court upholds Trump's tariffs, inflation could remain stubbornly above 2%. This scenario would likely see prolonged volatility in interest rate-sensitive sectors like housing and real estate, while equities in AI-driven industries (e.g., semiconductors) could benefit from continued fiscal stimulus according to JPMorgan research.

Tariff Repeal and Rate Easing: A ruling against Trump's tariffs could reduce inflationary pressures, allowing the Fed to accelerate rate cuts. This scenario would likely boost consumer spending and benefit sectors like retail and travel, while commodities (e.g., energy, metals) might face downward pressure due to reduced trade tensions according to JPMorgan analysis.

AI-Driven Growth and Fiscal Overreach: Rapid AI adoption could spur productivity gains but also create a financial bubble, particularly in private credit and high-valuation tech stocks. Meanwhile, Trump's fiscal policies-such as the One Big Beautiful Bill Act-could exacerbate the U.S. fiscal deficit, triggering market volatility according to New Yorker analysis.

Strategic Implications for Investors

- Equities: Sectors tied to AI and government spending (e.g., data centers, advanced manufacturing) are likely to outperform, but investors should remain wary of valuation risks in AI-related stocks according to JPMorgan research. Defensive sectors like utilities and healthcare may provide stability amid policy uncertainty.

- Commodities: Gold and energy could serve as hedges against inflation, while agricultural commodities may face downward pressure if trade tensions ease according to advisory insights.

- Interest Rate-Sensitive Sectors: Housing and real estate could benefit from rate cuts but remain vulnerable to inflationary shocks. Mortgage refinancing activity may rebound if the Fed's projections materialize according to JPMorgan research.

Conclusion

The 2026 investment landscape is shaped by a Fed struggling to balance inflation control with labor market support and a Trump administration leveraging tariffs to bolster political capital. Investors must navigate this duality by adopting active strategies that diversify across asset classes and sectors. While AI-driven growth and fiscal stimulus offer opportunities, the risks of policy shifts, legal challenges, and inflationary shocks demand a cautious, adaptive approach.

Comentarios

Aún no hay comentarios