El cambio institucional hacia la exposición al Bitcoin a través de MicroStrategy: ¿Una nueva era para la adopción institucional?

En el último año, Bitcoin ha pasado de ser una inversión especulativa a convertirse en un componente fundamental de los portafolios institucionales. En el centro de este cambio está MicroStrategy (MSTR), una empresa que ha redefinido la gestión de las reservas corporales, al invertir miles de millones en Bitcoin. Para el año 2025, MSTR ya había…Se han acumulado 687,410 BTC.Con un costo promedio de 75,353 dólares por moneda, MSTR se ha posicionado como el mayor tenedor institucional de Bitcoin del mundo. Esta estrategia agresiva no solo ha transformado la situación financiera de MSTR, sino que también ha fomentado el interés de las instituciones en invertir en Bitcoin, a través de canales indirectos.

El modelo de tesoro de Bitcoin de MicroStrategy: un proxy de alto beta.

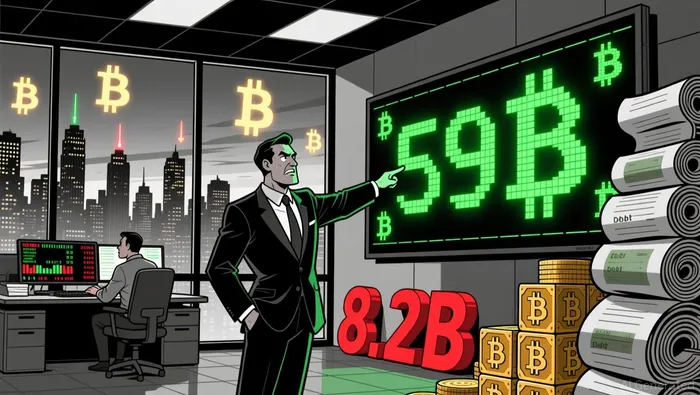

El modelo de negocio doble de MicroStrategy – que combina software empresarial con una estrategia de gestión de tesorería centrada en las criptomonedas – ha hecho que sus acciones sean un indicador de alto riesgo para las criptomonedas. Al aprovechar el flujo de efectivo operativo, En cuanto a la financiación de deudas y la emisión de acciones, MSTR tiene…Sus inversiones en BTC han aumentado a 59 mil millones de dólares.Se trata de bitcoins sin ningún tipo de carga o restricciones, en contra de una deuda de 8.2 mil millones de dólares. Sin embargo, este modelo es inherentemente volátil. En el cuarto trimestre de 2025, el precio del Bitcoin bajó en un 25%.Provocó una pérdida no gestionada de 17.44 mil millones de dólares.Para MSTR, esto significa que se pierde una ganancia de 3.9 mil millones de dólares en el tercer trimestre. Estos cambios destacan los riesgos relacionados con la contabilidad basada en el valor justo. Pero también reflejan el compromiso de la empresa con el Bitcoin como forma de almacenamiento de valor a largo plazo.

En cuanto a la financiación de deudas y la emisión de acciones, MSTR tiene…Sus inversiones en BTC han aumentado a 59 mil millones de dólares.Se trata de bitcoins sin ningún tipo de carga o restricciones, en contra de una deuda de 8.2 mil millones de dólares. Sin embargo, este modelo es inherentemente volátil. En el cuarto trimestre de 2025, el precio del Bitcoin bajó en un 25%.Provocó una pérdida no gestionada de 17.44 mil millones de dólares.Para MSTR, esto significa que se pierde una ganancia de 3.9 mil millones de dólares en el tercer trimestre. Estos cambios destacan los riesgos relacionados con la contabilidad basada en el valor justo. Pero también reflejan el compromiso de la empresa con el Bitcoin como forma de almacenamiento de valor a largo plazo.

La dirección de la empresa, incluyendo al CEO Phong Le, ha…Inteligencia artificial más integradaSe trata de soluciones de software que se utilicen para ello, mientras se sigue un plan de aumento de capital de 42/42, con el objetivo de acumular 1 millón de BTC. Esta estrategia ha despertado tanto admiración como escepticismo. Los críticos argumentan que las acciones de MSTR están sobrevaloradas en relación con sus posesiones de Bitcoin.Los partidarios de esta medida lo ven como un mecanismo de compra forzada.Para las instituciones que dudan en mantener criptomonedas directamente en su poder.

Adopción institucional a través de fondos indexados: El factor MSCI

El cambio institucional hacia el uso de Bitcoin a través de MSTR se ve reforzado por mecanismos basados en índices. A principios de 2026, Vanguard…Inversión de $505 millonesMSTR marcó un momento crucial, ya que permitió a las instituciones ganar exposición al Bitcoin, sin tener que superar los obstáculos regulatorios relacionados con la posesión directa de criptomonedas. Este movimiento se produjo tras las acciones de MSCI.Decisión de mantener a las empresas que se encargan de la gestión de activos digitales.En sus puntos de referencia globales, se trata de un cambio con respecto a la propuesta que hizo en octubre de 2025, según la cual dichas empresas deberían ser excluidas.

La decisión de MSCISe evitó una posible ola de ventas forzadas que podría haber costado entre 10 y 15 mil millones de dólares.Gracias a los fondos que utilizan este enfoque, las acciones de MSTR podrían haber sufrido daños graves. Al mantener las acciones de DATCO en sus índices, MSCI validó la legitimidad de las inversiones en Bitcoin. Esto permitió que los fondos que siguen los índices pudieran considerar las acciones de MSTR como un indicador de Bitcoin. Este arreglo ha contribuido a mantener la liquidez en un sector caracterizado por la volatilidad y la incertidumbre regulatoria. Por ejemplo, la inclusión de las acciones de MSTR en los índices de MSCI aseguró que instituciones como Vanguard pudieran invertir en estas acciones.Mantener el alineamiento de los índices, mientras se accede indirectamente a Bitcoin.No hay nada que traducir.

Los mecanismos de compra y venta forzada

La interacción entre la inclusión en los índices y las compras/ventas forzadas es crucial para comprender el atractivo institucional de MSTR. Si MSCI hubiera excluido a DATCO en octubre de 2025, eso habría afectado negativamente a MSTR.Esto provocó una gran pérdida de flujo de información desde MSTR.Las estimaciones indican que se trata de una venta forzada por valor de entre 2.8 y 8.8 mil millones de dólares. Por otro lado, la permanencia de las acciones en los índices ha generado una dinámica de compra forzada: a medida que los fondos pasivos realicen reequilibraciones para mantener la alineación con los índices, continuarán acumulando acciones de MSTR, lo que indirectamente contribuye a financiar las compras de Bitcoin.

Este mecanismo es especialmente efectivo, teniendo en cuenta la capitalización de mercado de MSTR. Actualmente, esa cantidad casi iguala al valor de sus inversiones en Bitcoin.Los analistas señalan que…Esa paridad limita la capacidad de MSTR para obtener capital a condiciones favorables. Pero, al mismo tiempo, asegura que los inversores institucionales sigan manteniendo su interés en esta acción como un “proxy” de Bitcoin. La revisión de la elegibilidad de DATCO para participar en este programa se realizará en febrero de 2026.Un “prueba de fuego” para ver cómo Wall Street se adapta a las nuevas circunstancias.A la financiarización de Bitcoin.

¿Una nueva era en materia de adopción institucional?

El camino que ha recorrido MicroStrategy refleja un cambio institucional más amplio hacia el uso del Bitcoin. Para el año 2025, las empresas que cuentan con reservas de Bitcoin representarán una proporción importante entre todas las empresas que utilizan este medio de pago.137.3 mil millones en activos digitalesCon MSTR en manos de quienes poseen un total de 660,624 BTC, con un valor de 60 mil millones de dólares. Esta tendencia no está exenta de riesgos: existen limitaciones en términos de liquidez, así como escrutinios regulatorios y volatilidad de precios, que siguen siendo desafíos significativos. Sin embargo, la creciente aceptación de las reservas de Bitcoin por parte de proveedores de índices y inversores institucionales sugiere que esto no es simplemente una estrategia de nicho.

Para los inversores, la pregunta clave es si el modelo de MSTR es sostenible. Aunque su balance general…Sigue siendo fuerte: 59 mil millones de dólares en Bitcoin.En contra de 8.200 millones de dólares en deuda, la dependencia de la empresa de capitales y emisiones de deuda para financiar su acumulación de activos plantea preocupaciones. Sin embargo, mientras Bitcoin siga siendo un activo estratégico para las instituciones, el papel de MSTR como vehículo de compra forzosa continuará existiendo.

Conclusión

MicroStrategy se ha convertido en un modelo líder para la adopción institucional de Bitcoin. Su modelo de tesoro de Bitcoin, combinado con mecanismos basados en índices, ha creado un ecosistema único en el que los inversores institucionales pueden acceder a Bitcoin sin tener que poseer directamente ese activo. Aunque el camino hacia el futuro está lleno de volatilidad e incertidumbres regulatorias, el cambio institucional es innegable. Mientras se acerca la revisión de febrero de 2026 por parte de MSCI, el mundo observará si esta nueva era de adopción de Bitcoin se consolidará o fracasará debido a las propias ambiciones de quienes participan en este proceso.

Comentarios

Aún no hay comentarios