Evaluación de FBND: ¿Es justificado el manejo activo en el entorno actual de bonos de alto rendimiento?

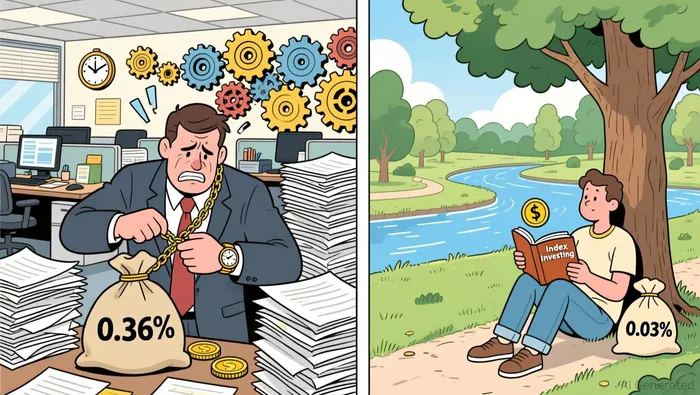

El debate entre la gestión activa y pasiva en los fondos de compra-reventa de bonos se ha centrado desde hace mucho tiempo en el de coste y rendimiento. Para los inversores que buscan exposición a rentas fijas, la Fidelity Total Bond ETF (FBND) es un caso de estudio convincente. Como un fondo de compra-reventa de bonos con gestión activa,Tiene un ratio de gastos del 0.36%.Esto es notablemente más alto que las alternativas pasivas como el Vanguard Total Bond Market ETF (BND).0.03%Sin embargo, sus métricas de rendimiento-Ganancias anualizadas del 4.7% en un período de tres años.Y el 0,7% más en cinco años sugiere que se necesita una evaluación nuanzada. Este artículo analiza si la gestión activa de la FBND justifica su costo en medio de los bonos de alto rendimiento, comparándola con los fondos de ETF de bonos básicos pasivos y con sus alternativas de alto rendimiento.

Atención Activa en FBND: Estrategia y Costo

El enfoque de gestión activa de FBND lo diferencia de los ETFs de bonos pasivos. En lugar de…manteniendo un índice como el Bloomberg US Aggregate Bond IndexEl fondo emplea una estrategia de combinación de activos, donde se mezclan bonos de alta calidad y valores de empresas de grado inversor, junto con deuda con mayor rendimiento. Esta flexibilidad permite a los gestores tomar decisiones más eficaces.Ajustar las asignaciones en función de las condiciones del mercado.Potencialmente, esta estrategia puede aumentar los retornos durante períodos en los que las tasas de interés o los diferenciales de crédito cambian. Sin embargo, esta estrategia tiene un costo: la tasa de gastos del FBND es del 0.36%.12 veces superior al porcentaje de 0,03% del BND., reflejando los gastos operativos del proceso de toma de decisiones.

Para dar contexto, la tasa de gasto promedio de la categoría Intermediate Core-Plus Bond es del 0,38%, con el JPMorgan Core Plus Bond ETF (JCPB)ganando una nota B por su costo de 0.38%A pesar de que el índice de gastos de la FBND es un poco por debajo de este promedio, su manejo activo aún requiere ser sometido a un examen. Por el contrario, los fondos de inversionistas pasivos que ofrecen retornos que se aproximan al índice y quienes tienen un costo mínimo. Por ejemplo, el Morningstar US Core Bond Indexdevolvió un -0.32% anual en cinco añosMientras que el retorno del FBND fue del 0.7%.Superó en rendimiento al promedio del 0.36% tanto del índice como de la categoría en cuestión.Esto sugiere que la estrategia activa de FBND ha obtenido un rendimiento menor que la de sus contrapartes, pero si justifica el coste más alto depende de las prioridades de los inversores.

Para dar contexto, la tasa de gasto promedio de la categoría Intermediate Core-Plus Bond es del 0,38%, con el JPMorgan Core Plus Bond ETF (JCPB)ganando una nota B por su costo de 0.38%A pesar de que el índice de gastos de la FBND es un poco por debajo de este promedio, su manejo activo aún requiere ser sometido a un examen. Por el contrario, los fondos de inversionistas pasivos que ofrecen retornos que se aproximan al índice y quienes tienen un costo mínimo. Por ejemplo, el Morningstar US Core Bond Indexdevolvió un -0.32% anual en cinco añosMientras que el retorno del FBND fue del 0.7%.Superó en rendimiento al promedio del 0.36% tanto del índice como de la categoría en cuestión.Esto sugiere que la estrategia activa de FBND ha obtenido un rendimiento menor que la de sus contrapartes, pero si justifica el coste más alto depende de las prioridades de los inversores.

Compara la FBND con los ETFs pasivos de alto rendimiento

Para evaluar la propuesta de valor de FBND, es útil compararlo con los ETF pasivos de alto rendimiento, como el SPDR Bloomberg High Yield Bond ETF (JNK). JNK, con un ratio de gastos del 0.40%, ha obtenido un rendimiento anual del 8.25% en tres años, lo cual supera significativamente al 4.7% de FBND. Esta marcada diferencia en los resultados destaca el compromiso que existe entre el riesgo y la recompensa: los ETF de alto rendimiento exponen a los inversores a bonos de menor calidad crediticia, los cuales presentan un mayor riesgo de incumplimiento, pero ofrecen también mayores rendimientos. En cambio, FBND prioriza un enfoque equilibrado, combinando seguridad con un rendimiento moderado, a través de una gestión activa.

La comparación de costos complica aún más el análisis. Aunque la tasa de gastos de JNK es del 0.40%, lo cual es ligeramente superior al 0.36% de FBND, las retornaciones de JNK son significativamente mejores. Sin embargo, los ETF de alto rendimiento como JNK son inherentemente más riesgosos, como lo demuestra su sensibilidad a los ciclos crediticios y a las crisis económicas. Para los inversores que buscan preservar su capital con un crecimiento moderado, la gestión activa de FBND podría ofrecer un perfil de riesgo más aceptable, incluso si no logra superar a las alternativas de alto rendimiento.

Costo vs. Desempeño en el entorno de mercado de 2025

El entorno actual a finales de 2025 agrega otro factor a esta evaluación. La categoría Intermediate Core-Plus Bond…Un retorno promedio del 0.6% en noviembre de 2025.Mientras que el JCPB superó0.8%Fondation pour la Nature et pour le développement (Fondation para la Nature y le Développement)El retorno anual acumulado en tres años, a fecha de 2025, es del 5.58%.Subraya su resiliencia en un clima de rendimientos bajas, aunque se encuentra por debajo de los estándares de rendimientos altos. Mientras tanto, el ratio de gastos medio para ETFs de alto rendimiento pasivo en 2025 ronda entre 0.05% (SPHY) y 0.40% (SJNK), lo que ilustra la variabilidad de costos dentro de este espacio.

Sin lugar a dudas, los ETFs activamente gestionados de renta variable alta, tales como los de la Vanguard como VGHY (ratio de gastos de 0.22%), demuestran que las estrategias activas pueden ser rentables. Sin embargo, el compromiso de FBND en pagar cuota por bonos de base suma y limita su exposición a la dinámica de alto riesgo, alto rendimiento que motiva los ETFs de renta variable alta. Esto posiciona a FBND como una opción intermedia para los inversores que no están dispuestos a valorar la volatilidad de los mercados de renta variable alta, pero quienes buscan retornos mejores que los de los tradicionales ETFs de bonos de base.

Conclusión: Una justificación matizada

La justificación para el manejo activo de las acciones de FBND se basa en dos factores clave:tolerancia al riesgo.Y…devolver expectativasPara los inversores que priorizan la eficiencia en los costos, los fondos cotizados en bolsa de bonos pasivos como BND siguen siendo opciones superiores. Sin embargo, la estrategia activa de FBND…ha superado históricamente la media de su categoría y el índice más amplioQue brinde un equilibrio entre la seguridad y el aumento de rendimientos. En un entorno de altos rendimientos, donde los ETF pasivos tales como JNK generen retornos superiores a un mayor riesgo, el papel de FBND es más defensivo.

En definitiva, el ratio de gastos del 0.36% de FBND es justificado para los inversores que valoran la flexibilidad de la gestión activa para navegar en incertidumbres del mercado. Si bien su rendimiento es peor que el de los ETFs de rendimiento alto, su perfil de riesgo moderado y su enfoque de core-plus hacen que sea una opción adecuada para quienes buscan una ruta intermedia entre las obligaciones de base pasivas y estrategias de alto rendimiento. En el mercado de 2025, donde persisten la volatilidad y los riesgos crediticios, la gestión activa de FBND parece ofrecer una buena combinación entre costos, rendimiento y riesgo.

Comentarios

Aún no hay comentarios