La erosión de la actividad en la cadena en Bitcoin y sus implicaciones para la dinámica del mercado

La transición del Bitcoin de un activo especulativo a un medio de almacenamiento de valor ha sido considerada durante mucho tiempo como una característica distintiva de la era criptográfica. Sin embargo, según los datos en cadena, se observa una disminución constante en la actividad transaccional y en los saldos de intercambio. Se plantea entonces la pregunta: ¿Es esta narrativa sostenible en un mercado cada vez más influenciado por las emociones más que por los fundamentos reales? La interacción entre estos datos en cadena y la volatilidad causada por factores emocionales a finales de 2025 nos ofrece información importante sobre el papel en evolución del Bitcoin y los riesgos que enfrenta.

Disminución en la actividad en la cadena: ¿Se trata de un cambio en el comportamiento o de una señal de alerta?

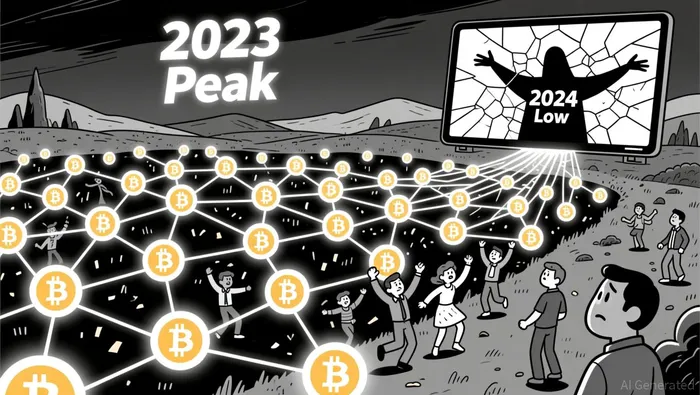

La actividad en cadena relacionada con el Bitcoin en los años 2023 y 2024 presentó un panorama mixto. Mientras que el número total de direcciones relacionadas con el Bitcoin aumentó a 51.74 millones a finales de 2023,La media móvil de los últimos 7 días para las direcciones activas descendió drásticamente a 660,000.Para finales de 2024, el nivel más bajo en los últimos 12 meses. Este descenso indica un cambio en la forma en que los inversores manejan Bitcoin: ahora lo ven como un medio de almacenamiento de valor, en lugar de como un medio de intercambio. Sin embargo, la reducción del volumen de transacciones también genera preocupaciones en cuanto a la utilidad de la red en general.Las transacciones diarias disminuyeron de 372,000 a 731,350.Durante el mismo período.

El comportamiento de las ballenas complica aún más la situación. A mediados de 2023, las cuentas que poseían más de 1,000 BTC representaban el 40.4% del suministro en circulación.La mayor actividad en cuanto a los depósitos en las casas de cambio indica posibles presiones de venta.Pero,La puntuación de la tendencia de acumulación se acercó más a 1.Esto indica una acumulación a gran escala. Esta dualidad entre la captación de ganancias a corto plazo y la acumulación a largo plazo resalta la tensión que existe entre los ciclos del mercado y la adopción de las instituciones en relación con dichos ciclos.

Por su parte, los saldos de las operaciones de cambio reflejan un cambio más amplio en la actitud de los inversores.Después de FTX, las cantidades de dinero que se transfirieron a las carteras personales aumentaron significativamente.Los usuarios priorizaban la seguridad. Sin embargo, en el cuarto trimestre de 2025 ocurrió un cambio drástico en esa situación.El evento de liquidación por valor de 19 mil millones de dólares ocurrido el 10 de octubre provocó una reubicación de las inversiones hacia activos menos seguros.Los capitales huyen de las criptomonedas hacia activos defensivos. Esta volatilidad demuestra cómo los sentimientos, en lugar de los fundamentos reales, pueden influir en el precio de Bitcoin.

Modelos de valoración: Fundamentos versus volatilidad motivada por sentimientos

La valoración del Bitcoin en el año 2025 se basó en una combinación de métricas relacionadas con la cadena de bloques y análisis de sentimientos. Los modelos basados en la escasez, como el Stock-to-Flow (S2F), proyectaron precios de seis dígitos.La relación entre el valor de la red y las transacciones indica que el valor justo se sitúa cerca de los 83 mil dólares.Sin embargo, los precios reales se mantuvieron por debajo de estos estimados. Esto demuestra una desconexión entre los modelos teóricos y la situación del mercado real.

Adopción institucional, incluyendo la aprobación de ETF en el mercado y las asignaciones de fondos por parte de las entidades corporativas.Se refuerza así la narrativa de Bitcoin como medio de almacenamiento de valor.Tesoros de activos digitalesSe agregaron 42,000 BTC a mediados de diciembre de 2025.Se indica una actitud de confianza, a pesar de las condiciones negativas. La claridad en las regulaciones, como el marco MiCA de la UE y la Ley de Activos Digitales del Emirato de Abu Dabi, también son factores positivos.Esto ha contribuido a legitimar a Bitcoin como un activo a largo plazo..

Sin embargo, la volatilidad causada por sentimientos continúa existiendo.Los algoritmos de trading impulsados por IA, que aceleraron las ventas a finales del año 2025.Esto aumenta la sensibilidad del Bitcoin a los cambios en las condiciones macroeconómicas. Por ejemplo…La correlación entre el Bitcoin y el índice del dólar estadounidense, así como el precio del oro, revela su papel como un refugio seguro.Esta volatilidad, agravada por los ajustes de liquidez realizados con el uso de la inteligencia artificial, pone en duda la idea de que Bitcoin sea una forma estable de almacenamiento de valor.

La sostenibilidad de la narrativa del “almacenamiento de valor”

La adopción institucional de Bitcoin y los avances en las regulaciones indican que se está produciendo una transición sostenible hacia su uso como medio de intercambio de valor.La Reserva Estratégica de Bitcoin del gobierno de los Estados Unidos y la anulación de la orden SAB 121Se han eliminado los principales obstáculos que dificultaban la participación institucional. Para el año 2026,El 30% de los adultos en los Estados Unidos poseían criptomonedas. Bitcoin sigue siendo el activo más importante entre ellas.Estas tendencias indican una creciente aceptación de este instrumento como herramienta para contrarrestar la inflación y como medio de diversificación.

Sin embargo, los riesgos siguen existiendo. La disminución de la actividad en la cadena de bloques…La disminución del 20% en los ingresos de los mineros después de la reducción de la cantidad de minerales producidos.Se destaca la fragilidad de la salud de la red. Si los costos de transacción y la rentabilidad de la minería continúan disminuyendo, la seguridad y la utilidad de la red podrían verse comprometidas. Además…Volatilidad impulsada por la IA y obstáculos macroeconómicosPor ejemplo, las tarifas comerciales y la política monetaria restrictiva exponen a Bitcoin a shocks externos.

Conclusión: Equilibrar la adopción con la volatilidad

La idea de que el Bitcoin sirva como medio de almacenamiento de valor está ganando reconocimiento a nivel institucional y político. Sin embargo, su sostenibilidad depende del equilibrio entre la adopción de este medio de pago y la volatilidad del mercado. Aunque métricas relacionadas con la cadena de bloques, como la acumulación por parte de usuarios importantes y la demanda institucional, constituyen una base sólida para su uso, factores como los algoritmos de IA y los cambios en las condiciones macroeconómicas también representan riesgos significativos.

Para los inversores, lo importante es distinguir entre la volatilidad cíclica y la adopción estructural de las tecnologías relacionadas con Bitcoin. El papel de Bitcoin como reserva de valor podría persistir si la demanda institucional y la claridad regulatoria superan las fluctuaciones de sentimiento a corto plazo. Sin embargo, la disminución de la actividad en la cadena y el aumento del comercio guiado por la IA sugieren que el mercado se encuentra en una fase de transición, donde los fundamentos y los sentimientos de los inversores están en constante tensión.

Comentarios

Aún no hay comentarios