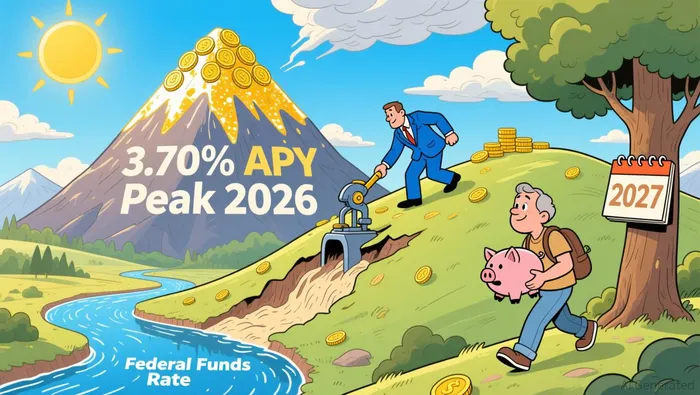

Aprovechar la oportunidad que ofrece el aumento final en las tasas de ahorro de alto rendimiento, antes de un posible declive.

El enfoque cauteloso del Banco de la Reserva Federal en materia de política monetaria en el año 2026 ha creado una oportunidad única para que los inversores optimicen su liquidez, con la expectativa de un posible declive en las condiciones económicas. Dado que el banco central solo planea reducir las tasas de interés una o dos veces este año, lo más probable es que esto se retrase hasta mediados de 2026, después de la designación de un nuevo presidente. Las tasas de ahorro de alto rendimiento están preparadas para un “punto máximo” antes de que comiencen a disminuir. Los ahorradores e inversores deben actuar de manera estratégica para aprovechar las oportunidades, mientras enfrentan las políticas restrictivas del Banco de la Reserva Federal.

La Cinta de Pendular de la Fed: El crecimiento, la inflación y la divergencia de políticas

Las reducciones de tasas de diciembre de 2025 llevaron la tasa de fondos federales a 3.5%–3.75%, pero los políticos siguen divididos acerca de una nueva actuación. La proyección FOMC de mediana esperaun solo recorte del 25 puntos base en 2026Esto dependerá de que los datos muestren un desaceleramiento del crecimiento por debajo de lo que es potencial o un aumento de la inflación. Si bien las previsiones de PIB se han mejorado hasta llegar al 2,3% y la tasa de desempleo se reducirá a 4,4%,El objetivo de inflación del 2% sigue siendo una meta muy lejana de alcanzar.se espera que ocurra hasta 2028. Esta divergencia–Dónde el mercado laboral es duro pero la inflación tiene problemas–ha creado una parálisis política.Con tres votos en contra.reflejando las tensiones internas.

La Oficina de Presupuesto del Congreso (CBO) comparte la postura cautelosa de la Fed.proyecta que la tasa de fondos federales se estabilizará en 3.4% para 2028Mientras tanto, las tasas de rendimiento de los bonos del Tesoro a 10 años aumentan hasta el 4.3%, debido a las políticas fiscales y los riesgos geopolíticos. Esta dinámica resalta una realidad importante: las tasas a corto plazo podrían disminuir, pero los costos de endeudamiento a largo plazo podrían aumentar, lo que complicará las perspectivas de los inversores en renta fija.

El "Final Spike" en las tasas de ahorro de alto rendimiento

Las cuentas de ahorro con altos rendimientos y los fondos del mercado monetario son…Esperado que alcance su pico en un rendimiento anual del 3.70% para fin de año 2026Se trata de una disminución de más de un punto porcentual con respecto a los niveles máximos del año 2025. Este “punto final” refleja la respuesta tardía de los bancos a las reducciones de tasas de interés por parte de la Fed, así como su necesidad de mantener tasas de interés competitivas.una recuperación de forma en UEn este caso, quienes son ahorradores con altos ingresos se benefician de manera desproporcionada de las políticas favorables. Sin embargo, la tendencia a la baja es inevitable: a medida que la Fed reduce la tasa de los fondos federales, los bancos también lo harán, lo que reducirá los retornos para aquellos que tienen grandes cantidades de efectivo en sus carteras de inversiones.

Los inversores deben actuar con rapidez. El analista senior del sector de Bankrate, Ted Rossman, señala que las tasas de los bancos pueden mantenerse constantes hasta que se aclare la orientación política de la Fed, peroLa tendencia general es clara.La división de la perspectiva del Fed crea incertidumbre, pero la tendencia a largo plazo de las tasas de ahorro es hacia abajo". Esto hace que el año 2026 sea un año crucial para mantener tasas de rendimiento más altas antes de que se reduzcan.

Asignación estratégica de liquidez: Asegurar los rendimientos y diversificar los riesgos.

Para maximizar el último pico, los inversores deberían adoptar una estrategia doble:Asegurar rendimientos a corto plazo.yReasignar la liquidez a activos que generen mayores ingresos.puesto que las tasas se reducen.

Aprovechar los certificados de depósito y los bonos a corto plazo

Para los ahorradores que priorizan la seguridad, los CD con plazos de maduración de 1 a 2 años ofrecen una forma de garantizar tasas actuales altas. Con las próximas reducciones de la Fed probablemente pospuestas hasta mediados de 2026, la fijación ahora de tasas de interés anual de referencia (APYs) del 3,70% puede superar los retornos futuros. Similarmente, los bonos de corto plazo -en particular, los préstamos a tipos de interés flotantes- ofrecen flexibilidad.Morgan Stanley destaca…Que los préstamos a tipo variable, con su estructura de garantía a alto riesgo y cupones ajustados a inflación, son "un alineamiento estratégico convencional en un entorno de descuentos de tipos." Cambio a instrumentos de tipo “floating rate” y fondos cotizados activos.

Cambio a instrumentos de tipo “floating rate” y fondos cotizados activos.

Al tiempo que la Fed relaja, los inversionistas deben pasar de depósitos al valor de activos que se benefician de la reducción de los costos de endeudamiento. Los préstamos con tasa flotante, que se ajustan al tipo de referencia de la Fed, pueden protegerse contra el riesgo de reinversión.BlackRock ofrece consejos.que “los inversores deberían considerar la posibilidad de pasar de las existencias a activos con mayores rendimientos como los bonos y las alternativas”. Los ETFs activos, en especial los de estrategias de renta fija e ingresos derivados,también ofrecer agilidadPara poder superar las ineficiencias del mercado de bonos.Diversificación con EE-Plus Core Bond ETFs and Alternatives (Fondos de Inversión en Bonos EE-Plus Core)

Vanguard recomienda…a retorno a los ETFs de deuda de capital y capital más deudaEs necesario gestionar el riesgo de reinversión, al mismo tiempo que se prolonga la duración de los ingresos a medio plazo. Para aquellos que buscan mayores retornos, alternativas como el crédito privado o servicios relacionados con stablecoins podrían ser útiles; estos servicios permiten a los bancos generar ingresos basados en comisiones. Estas opciones pueden contribuir a diversificar las carteras de inversión.

Navegando por la incertidumbre: políticas fiscales y riesgos geopolíticos

Aunque la trayectoria de las tasas de interés establecida por la Fed es fundamental para esta estrategia, no se pueden ignorar los factores externos. Las políticas del presidente Trump –las tarifas, las restricciones a la inmigración y la posibilidad de un cierre del gobierno– también son factores importantes que deben tenerse en cuenta.Aumenta la volatilidad de las proyecciones de inflación y de crecimiento.Además, los aumentos en la productividad gracias al uso de la IA y los cambios en los mercados laborales podrían perturbar las dinámicas tradicionales de inflación. Los inversores deben mantenerse ágiles y ajustar sus carteras para poder enfrentar estos cambios.

Conclusión: Un Ventanuco de Oportunidades

Las reducciones de tipos de interés por parte de la Fed en 2026 representan un paradojo: los tipos de rendimiento elevado de los ahorros alcanzarán su punto máximo justo cuando el banco central comience a relajar las políticas monetarias. Para los inversores que buscan liquidez, este es un momento ideal para aprovechar los beneficios del rendimiento actual y prepararse para un futuro con tipos de interés más bajos. Al combinar medidas a corto plazo, como los depósitos en cuentas de ahorro, con asignaciones estratégicas a préstamos con tipos de interés variables y fondos cotizados en bolsa, los ahorradores pueden manejar las condiciones actuales y prepararse para una recuperación después de la crisis.

A medida que el curso de política de la Fed se cristalice hacia mediados de 2026, la gestión proactiva de la liquidez distinguirá a quienes capitalizan el último estallido del mercado de quienes queden atrapados en un mundo de tasas más bajas.

Comentarios

Aún no hay comentarios