BofA’s Top 3 Metals Sector Stock Picks for 2026: A Strategic Play on AI Demand and Geopolitical Dynamics

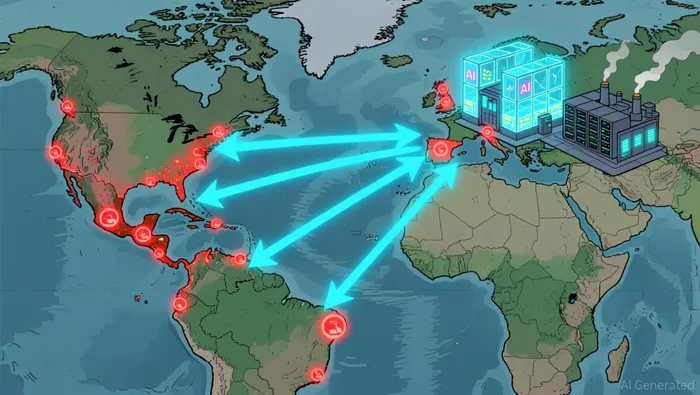

El sector mundial de los metales entrará en una fase de transformación en el año 2026, impulsado por dos factores que se superponen: la demanda explosiva de infraestructuras relacionadas con la inteligencia artificial, y la intensificación de la competencia geopolítica por recursos críticos. El Bank of America ha identificado tres acciones como importantes en este contexto: Agnico Eagle Mines (GOLD), Cameco Corporation (CCJ) y Freeport-McMoRan (FCX). Estas acciones no son simplemente especulativas, sino que están basadas en cambios estructurales en las cadenas de suministro, políticas relacionadas con la transición energética y factores macroeconómicos favorables.

1. Freeport-McMoRan (FCX): el papel catalizante del cobre en la revolución artificial inteligente

El cobre es la piedra angular de la era de la inteligencia artificial. Un único centro de datos de tipo AI consume hasta 50,000 toneladas de cobre al año. Esta cantidad supera con creces a la que consume los centros de datos tradicionales. La infraestructura de la inteligencia artificial requiere una conductividad eléctrica y una disipación de calor sin precedentes.Según el análisis de BofABofA pronostica que los precios del cobre aumentarán en un 18% año tras año, hasta llegar a un promedio de $5.33 por libra en el año 2026. Existe la posibilidad de que los precios alcancen los $12.000 por tonelada, debido al déficit estructural en la oferta de este metal.Según reportó BofANo.

La compañía Freeport-McMoRan, que produce el mayor mineral de cobre del mundo, tiene la posición única de aprovechar esta demanda. Su dominio en la mina Grasberg en Indonesia y las operaciones en expansión en América del Norte proporcionan una base sólida para el crecimiento. Las tensiones geopolíticas amplifican todavía más su atractivo: interrupciones de la mina El Teniente (Chile) y la Kamoa-Kakula (República Democrática del Congo), combinadas con el proteccionismo comercial de EE.UU. y Europa, están estrechando el suministro mundial de cobre.Según las proyecciones de BofA.BofA ha aumentado su objetivo de precio para FCX a $68 por $58, reflejando su confianza en la capacidad de la acción de superar mientras que los precios del cobre subenDetallado en la perspectiva de BofA para 2026)."No hay nada que traducir.

La compañía Freeport-McMoRan, que produce el mayor mineral de cobre del mundo, tiene la posición única de aprovechar esta demanda. Su dominio en la mina Grasberg en Indonesia y las operaciones en expansión en América del Norte proporcionan una base sólida para el crecimiento. Las tensiones geopolíticas amplifican todavía más su atractivo: interrupciones de la mina El Teniente (Chile) y la Kamoa-Kakula (República Democrática del Congo), combinadas con el proteccionismo comercial de EE.UU. y Europa, están estrechando el suministro mundial de cobre.Según las proyecciones de BofA.BofA ha aumentado su objetivo de precio para FCX a $68 por $58, reflejando su confianza en la capacidad de la acción de superar mientras que los precios del cobre subenDetallado en la perspectiva de BofA para 2026)."No hay nada que traducir.

Agnico Eagle Mines (Oro): El oro como cobertura en medio de una tormenta geopolítica.

Mientras que la inteligencia artificial (IA) es el motor de los metales industriales, la inestabilidad geopolítica está impulsando una subida en el mercado de metales preciosos. El oro, que siempre ha sido un activo de refugio, regresa a la mirada como un activo que los bancos centrales y inversores buscan para protegerse de la devaluación de monedas y conflictos globales. BofA destaca a Agnico Eagle Mines como el máximo candidato para los mineros de metales preciosos, citando su fuerte producción de oro y su potencial de exploraciónDe acuerdo con el análisis de BofA.Pero la muerte no es tan sencilla.

El optimismo de la compañía está arraigado en las tendencias de macroeconomía: un dólar de EE.UU. más débil, las tensiones crecientes entre EE.UU. y China y el regreso de los bancos centrales a la práctica de la acumulación estratégica de oro son factores que impulsan a los precios del metal a la vez que su diversificado portafolio que abarca Canadá, México y EE.UU. garantiza la resiliencia ante las perturbaciones regionales en el suministro. Agnico espera que el oro siga siendo un elemento esencial de las políticas monetarias mundiales y que su eficiencia operacional y la posición que ofrece el bajo coste de producción le permitan liderar el mercado.Según las previsiones de BofA…También se puede probar que los afectos son más fuertes que los afectos.

Cameco Corporation (CCJ): El resurgimiento del uranio en la transición energética

La transición energética está redefiniendo el papel del uranio en la economía mundial. A medida que la energía nuclear se convierte en una parte esencial de las estrategias de descarbonización, la demanda de uranio está en aumento. BofA identifica a Cameco como el jugador principal en este espacio, observando su control del 96% de la producción de uranio en América del Norte y su capacidad de beneficiarse de la reducción de las reservasSegún las proyecciones de BofA para el año 2026.Un hombre, identificado como Paul, dijo a ABC News, que el evento fue la primera vez que él y su esposa visitaron el museo, pero la primera vez que él y su esposa visitaron al artista.

Se prevé que los precios del uranio aumenten un 43% en comparación con el año anterior, llegando a los 105 dólares por libra en el año 2026. Este aumento se debe al regreso de los compradores estadounidenses de energía y a los cambios geopolíticos en las cadenas de suministro de combustible nuclear.según BofALa alineación estratégica de Cameco con la política industrial de los Estados Unidos, especialmente en lo que respecta a la seguridad energética nacional, refuerza aún más las perspectivas de Cameco. Dadas las interrupciones en la producción de las minas y los obstáculos regulatorios que dificultan el suministro, la cuota de mercado de Cameco y su escala operativa lo convierten en una inversión atractiva a largo plazo.Según el análisis de la BofANo.

El panorama más amplio: política, geopolítica y impulso estructural

Las recomendaciones de BofA no se refieren únicamente a acciones individuales, sino que reflejan una tesis más amplia: el sector de los metales está siendo redefinido debido a la demanda impulsada por las políticas gubernamentales y a los cambios geopolíticos. Las políticas industriales estadounidenses, como la Ley de Reducción de Inflación y la Ley CHIPS, están acelerando las inversiones en minería nacional. Por otro lado, las restricciones comerciales y las fluctuaciones monetarias están creando una escasez artificial en las materias primas clave.Detallado en el perspectivo económico de BofANo hay nada que traducir.

Para los inversores, este entorno presenta una oportunidad rara de alinearse con las tendencias estructurales. Freeport-McMoRan, Agnico Eagle y Cameco no son solo beneficiarios de los movimientos cíclicos de precios, sino que están posicionados para prosperar en un mundo donde los metales son cada vez más tratados como activos estratégicos.

Comentarios

Aún no hay comentarios