Los ingresos de Bank of America superan las expectativas a pesar de la resistencia del gasto de los consumidores: El aprovechamiento de los beneficios a largo plazo de BAC en el contexto de un entorno cambiante de los servicios financieros

En Q3 2024, Bank of America (BAC) reportó una ganancia convincente, con un ingreso de $25.5 mil millones y un beneficio neto de $6.9 mil millones, lo que da como resultado una ganancia por acción de $0.81.Superando las expectativas de los analistasEste desempeño, impulsado por un incremento de 2% en la rentabilidad neta de los intereses (NNI),Un aumento del 18% en las tarifas de servicios de banca de inversión., subraya la resiliencia del banco en medio de una economía en disminución y un comportamiento cauteloso de los consumidores. Para los inversores a largo plazo, la pregunta sigue abierta: ¿indica esta fortaleza de resultados una transformación duradera en la trayectoria de BAC, o es una reavivación temporal en un sector volátil?

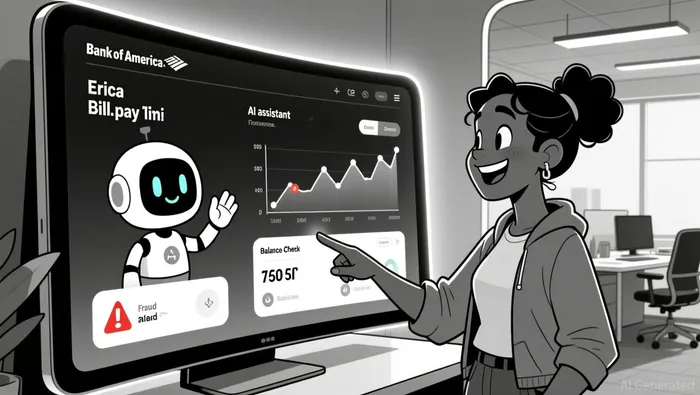

Transformación digital: una ventaja estratégica

Las iniciativas digitales de Bank of America son una de las principales razones de su atractivo a largo plazo. La plataforma CashPro del banco sirve a más de 40,000 clientes corporativos. Además, su asistente virtual, Erica, desarrollada con tecnología de inteligencia artificial, ha tenido un total de 2.4 mil millones de interacciones con los usuarios.Destaca su compromiso con la innovación.Ese fue el último de los tres años de su vida en condiciones de trabajo.De acuerdo con el Estudio de Referencia sobre Transformación Digital de 2024BAC lidera en los canales digitales, la funcionalidad de las aplicaciones móviles y las capacidades de análisis. Estos avances no solo mejoran la retención de clientes, sino que también reducen los costes operativos, lo que constituye una ventaja crucial en una era donde los índices de eficacia suelen determinar la rentabilidad.

El gasto de los consumidores, aunque se ve influenciado por factores macroeconómicos negativos, sigue siendo un factor positivo para la economía en general.Las ventas digitales de BAC representaron el 54% del total de las ventas.de ventas totales del tercer trimestre de 2024, reflejando su capacidad de adaptarse a las cambiantes preferencias de los clientes. Este enfoque digital primero posiciona al banco para superar a sus pares en un entorno donde la experiencia del cliente determina cada vez más la participación en el mercado.

Posicionamiento competitivo: equilibrio entre escala y valoración

Mientras JPMorgan Chase & Co. domina con una cuota de mercado de 29.04% en Q1 2025 versus 17.79% de BAC.Las métricas financieras de Bank of America cuentan una historia diferente.SuEl 9% en aumento de las ganancias por acción, y un 1.7% en aumento de los ingresos.En Q1 de 2025 superó los fundamentos de JPMorgan, incluyendo una ROE de 10,4% contra 18% de JPM.Las acciones de BAC cotizan a un ratio P/B de 1x.compare con la de JPM de 1,9x, lo que sugiere que tiene un valor más atractivo, lo que es un factor importante para los inversores que evitan riesgos.Los analistas sostienen que…El modelo centrado en el consumidor y la valoración conservadora de BAC ofrecen una protección durante las crisis.

Los retornos de capital y el éxito en las prácticas ESG son factores que contribuyen a la atracción de Bank of America a largo plazo. En julio de 2025,el banco autorizó un programa de compra de acciones por $40 mil millonesAdemás, aumentó su dividendo en un 8%, a 0.28 dólares por acción. Estos movimientos reflejan la confianza que tienen en su posición financiera, y también se ajustan a una tendencia general entre los bancos, donde se da prioridad a la rentabilidad para los accionistas.

En cuanto a ESG,BAC ha emitido bonos verdes por un valor de 7.43 mil millones de dólares.Desde 2013, ha financiado proyectos de energía renovable y iguales. A medida que aumenta la supervisión regulatoria, sus esfuerzos de sostenibilidad evitarán riesgos reputacionales y atraerán capital que se enfoca en las preocupaciones de sostenibilidad, un proveedor en crecimiento de la base de inversores.

Riesgos y obstáculos macroeconómicos

A pesar de estos puntos fuertes, continúan las dificultades. Las incertidumbres macroeconómicas, incluyendo posibles presiones recesivas y crecientes costos de litigios, podrían frenar el desempeño futuro. Además,La tasa de eficiencia del BAC, del 65%, es inferior al esperado.Y el 52% de las acciones de JPMorgan, lo cual indica que se puede hacer más en cuanto a operaciones.

Conclusión: ¿Es una buena opción para el uso a largo plazo?

La atrayente cifra de ganancias de Bank of America en el tercer trimestre de 2024, unida a sus innovaciones digitales y a su disciplinada distribución de capital, constituye una demostración impresionante de una inversión de largo plazo. Aunque enfrenta la competencia de sus hermanos mayores y los riesgos macroeconómicos, su acción, que ha estado subvalorada, su liderazgo ESG y su estrategia digital primera posicionanla para navegar por un entorno financiero cambiante. Para los inversores que buscan una combinación de crecimiento y estabilidad, BAC ofrece una oportunidad atractiva, si no perfecta.

Comentarios

Aún no hay comentarios