¿Es la caída de 60% en QUBT una oportunidad de compra o una señal de alerta?

El descenso del 60% encomputación cuántica inc.QUBT--(QUBT) desde principios de octubre de 2025 ha provocado un íntenso debate entre los inversores. ¿Es esta una oportunidad de compra contraria en un mercado especulativo?computación cuánticaQUBT--acciones, o un problema estructural más profundo? Para contestar a eso, debemos analizar los fundamentos de QUBT, su actividad interna y su posición dentro de una industria en rápido cambio.

Dificultades fundamentales y desafíos operativos

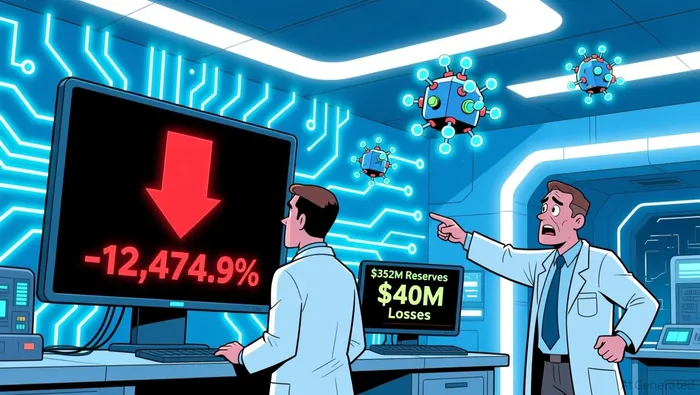

Las finanzas de Computing Cuántica presentan un panorama sombrío. Se apunta que la compañía reportará pérdidas cercanas a los $40 millones en 2025, y se espera que los ingresos permanezcan por debajo de $500,000 por contraste con sus $352 millones en reservas de efectivo.Según el análisisEste desequilibrio pone de relieve un problema crítico: la capacidad de QUBT de convertir la especulación exagerada en ingresos sostenibles no se ha demostrado todavía. Los analistas han criticado las "promesas incumplidas" de la compañía y la "falta de crecimiento creíble", señalando que su margen operativo se ha desplomado hasta el -12.474,9 %, mientras quelos ingresos disminuyeron un 21,5% año con año.

A pesar de estos desafíos, la posición de caja de QUBT ofrece un colchón temporal. Sin embargo, eso no compensa las persistentes ineficiencias operativas o las sensibilidades macroeconómicas, como el aumento de las tasas de interés, que hanacciones tecnológicas de alto crecimiento históricamente presionadas. Por ahora, la supervivencia de la empresa está asegurada, pero su viabilidad a largo plazo depende de lograr un progreso tangible, un obstáculo que todavía no ha superado.

A pesar de estos desafíos, la posición de caja de QUBT ofrece un colchón temporal. Sin embargo, eso no compensa las persistentes ineficiencias operativas o las sensibilidades macroeconómicas, como el aumento de las tasas de interés, que hanacciones tecnológicas de alto crecimiento históricamente presionadas. Por ahora, la supervivencia de la empresa está asegurada, pero su viabilidad a largo plazo depende de lograr un progreso tangible, un obstáculo que todavía no ha superado.

Venta de información privilegiada y divergencia institucional

Las transacciones internas han empeorado las cosas. En los últimos dos años,QUBTQUBT--los iniciados tienenjuntos vendieron acciones por más de 16 millones de dólares, con ventas recientes, incluyendo la transacción de Robert Fagenson de $84.410 en septiembre de 2025, que refleja un patrón de cautelaSegún los informesEsta actividad suele indicar una falta de confianza en la capacidad de la gerencia para ejecutar su visión, en particular en un sector en el que los hitos técnicos son primordiales.

No obstante, los inversores institucionales han presentado una división en sus sentimientos. Empresas como BlackRock y Jane Street tienenAumentó significativamente las participaciones de QUBT en el segundo trimestre de 2025, lo que sugiere cierta confianza institucional en su potencial especulativo. Esta divergencia destaca la doble identidad de las acciones: una apuesta de alto riesgo hacia el futuro de la computación cuántica frente a una advertencia de innovación sobrevalorada.

Contexto de la industria y panorama competitivo

El sector de la computación cuántica está atravesando una transición fundamental. Para 2025, el mercado global ya había alcanzado 1.8-3.5 mil millones de dólares, conpronósticos que proyectan 20200 millones de dólares para 2030 con una CAGR del 41,8 %Las entradas de capital de riesgo han aumentado, con $3250 millones invertidos en nuevas empresas cuánticas desde 2024según la industriay progreso en el hardware, como el chip Willow de Google y la tecnología de maduración de señal de mapa de ruta tolerante a fallos de IBMSegún el análisis.

Sin embargo, QUBT está quedando atrás de los competidores clave. IonQ, por ejemplo,tiene una fidelidad de puerta de dos qubits del 99,99 %y $1600 millones en reservas de efectivo, mientras que los $600 millones en liquidez y procesadores cuánticos de Rigetti lo posicionan como líder escalablesegún análisis de mercadoLas reservas comerciales y la estrategia de doble vía de D-Wave solidifican aún más su importancia en el mercadoque, según los reportes de la industria. En este contexto, la falta de hitos técnicos concretos o de tracción de ingresos de QUBT lo convierte en un valor atípico de alto riesgo.

Potencial especulativo vs. riesgos estructurales

La caída del 60% en QUBT ha creado una narrativa convincente para los inversores especulativos. Con el stockcotizando cerca de $10.22 en noviembre de 2025Algunos analistas argumentan que se ha subestimado en relación con su precio objetivo promedio de $23,67según los análisis de mercadoAsimismo, aquellos vientos favorables de cola, como la inversión de $625 millones en investigación cuántica del Departamento de Energía de EE. UU. y los recortes de tasas anticipadas de la Fed, podrían catalizar un repunte en 2026según las proyecciones financieras.

Sin embargo, estos escenarios alcistas dependen de que la QUBT superen sus obstáculos operativos y técnicos. El historial de promesas incumplidas y fundamentos débiles de la compañía plantean dudas acerca de su capacidad para capitalizar el crecimiento de la industria. Por ejemplo, mientras que los avances topológicos de qubit de Microsoft y los avances de corrección de errores de Google están remodelando el sectorsegún los informes de la industriaLa QUBT todavía tiene que demostrar un progreso comparable

Conclusión: una apuesta de alto riesgo

La caída del 60% en QUBT no es una clara compra ni una venta definitiva, es una apuesta de alto riesgo. Para los inversores tolerantes al riesgo, el potencial de especulación de las acciones y los vientos de cola de la industria podrían justificar una pequeña posición cubierta. No obstante, la falta de progreso fundamental, junto con una fuerte venta de información privilegiada, sugiere cautela.

Al final, el destino de QUBT dependerá de su capacidad para cumplir su visión de la computación cuántica. Hasta entonces, la acción sigue siendo una apuesta volátil, más adecuada para aquellas personas que pueden soportar el riesgo de que una apuesta especulativa salga mal.

Comentarios

Aún no hay comentarios